Vesting

Une libération par paliers de prix croissants

1- Principe de libération :

En général, c'est un calendrier pré-établi qui est choisi pour distribuer aux investisseurs les tokens achetés à un prix préférentiel avant le listing. Ceci a l'avantage de rassurer les investisseurs qui connaissent par avance les dates de libération.

Cependant, des dates de libération pré-établies, qui s'accompagnent d'une chute du prix, peuvent tomber à un bon moment pour le projet... ou à un très mauvais moment.

Une libération calendaire est donc adaptée pour lever des fonds, car elle rassure les investisseurs. Mais elle n'est pas adaptée à la bonne conduite du projet - et donc non adaptée pour faire sortir les investisseurs en bénéfices.

Si l'objectif est la conduite du projet, il convient donc de prendre en compte la solidité du projet avant de libérer les tokens : d'abord on applique des stratégies haussières, puis on analyse, et enfin on libère de façon rationnelle.

N.E.C a donc retenu une stratégie de libération par palier de prix croissants : les TNEC attribués avant le listing sont distribués au fur et à mesure que le prix valide des paliers de libération.

2 - Etapes de libération :

1- Prix supérieur au prix du palier, pendant 48h : palier validé

2- Libération précédente datée de plus de 15 jours : libération validée

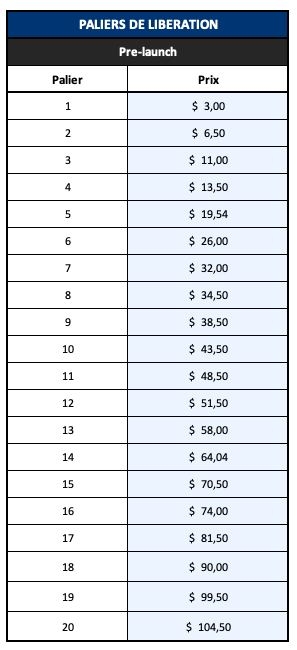

3 - Paliers de libération Pre-launch

4 - Résultats

Une libération ajustée à la croissance de l'entreprise

En général, la libération est réalisée selon un % de token libérés pre-établi. Ceci a l'avantage de rassurer les investisseurs qui connaissent par avance la quantité de token qu'ils vont recevoir.

Cependant, un % de token pré-établi n'est pas en lien avec la croissance de l'entreprise, ce qui peut nuire gravement au projet - jusqu'à y mettre fin, car l'entreprise a libéré des tokens "au-delà de ses moyens".

Une libération avec un % de token pré-établi est donc adaptée pour lever des fonds, car elle rassure les investisseurs. Mais elle n'est pas adaptée à la bonne conduite du projet - et donc non adaptée pour faire sortir les investisseurs en bénéfices.

Si l'objectif est la conduite du projet, il convient donc de prendre en compte les ressources de l'entreprise avant de libérer les tokens.

Dans cet objectif, N.E.C a developpé :

Une stratégie de réserve, pour accumuler des ressources spécialement pour faire sortir les investisseurs

Une stratégie de libération accélérée, pour équilibrer la quantité de token libéré aux ressources accumuler, pour accélérer l'atteinte des paliers de prix croissants

Une stratégie OTC investisseurs, pour faire sortir les investisseurs hors marché de façon à impacter le prix le moins possible

Tout est conçu pour que le prix du TNEC soit couplé au chiffre d'affaires de l'entreprise N.E.C.

Le TNEC est un investissement rationnel comparable à un actionnariat d'entreprise, avec des stratégies financières innovantes que les marchés traditionnels ne permettent pas.

Résultats

Une libération plus contraignante pour les fondateurs :

Nota important : la rémunération des fondateurs provient des bénéfices du club. Ils n'ont pas d'urgence à recevoir et vendre les tokens qui leur sont attribués.

--> Les fondateurs recevront leurs tokens sur les mêmes principes rationnels que les investisseurs pre-launch, mais augmentés de contraintes.

Contrainte fondateurs 1 : Les fondateurs sont soumis à des cycles de cliff de 6 mois, pendant lesquels ils ne pourront pas libérer leurs tokens.

Contrainte fondateurs 2 : Au bout d'un cycle de cliff de 6 mois, la libération autorisée sera celle dont ont bénéficié les investisseurs pre-launch pendant ces 6 mois, avec un maximum de 10%.

Par exemple, si pendant un cycle de cliff de 6 mois, les investisseurs pre-launch ont reçu 2% + 3% + 5% + 2% + 4% + 3% = 19% de leurs tokens -pendant lesquels les fondateurs n'ont rien reçu- alors le 7ème mois les fondateurs recevront 10% de leurs tokens.

Résultats :

Dernière mise à jour